離婚時の財産が1000万を超える場合の財産分与の注意点を解説

高額所得者が離婚する際に発生する悩みのひとつとして、「財産分与で多くの財産をとられてしまうのではないか」という心配があるかもしれません。

高額所得者の方は、所得額のみならず、保有する資産や種類も多くなる傾向があります。

離婚時における「財産分与の割合」については、夫婦それぞれ2分の1というのが原則です。しかし、自分の能力によって多額の資産を形成した方としては、2分の1の割合で分与することに納得できないという方もいるかもしれません。そのような場合、財産分与の対象や範囲が変わるというケースもあります。

今回は、離婚時に財産分与額が1000万を超える場合の注意点をベリーベスト法律事務所の弁護士が解説します。

1、高額所得者の離婚で「特有財産」が争点となる理由

財産分与にあたっては、どのような範囲の財産を分けるかということが問題となります。

基本事項について確認しましょう。

-

(1)財産分与の基本と割合

財産分与とは、夫婦が離婚したときに、夫婦の一方から他方に対して財産の分与を求める制度のことをいいます(民法768条1項)。どのような割合で分けるかについては、当事者が話し合いによって自由に決めることができますが、一般的にその割合は2分の1ずつであるとされています。

なお、財産分与については、その性質に応じて、以下の三種類があります。

①清算的財産分与

「清算的財産分与」とは、共有財産を夫婦の貢献度に応じて分けるというものです。

財産分与の中でも中心的な要素を占めるものになります。

②扶養的財産分与

「扶養的財産分与」とは、離婚後の配偶者の扶養を目的になされる財産給付のことです。

離婚後、夫婦は他人になりますので法律上の扶養義務はなくなります。しかし、離婚によって一方が困窮状態に陥った場合には、扶養的財産分与が認められることがあります。

③慰謝料的財産分与

「慰謝料的財産分与」とは、離婚にあたり有責な行為があった配偶者から慰謝料の意味で支払われるものをいいます。しかし、有責事由があるときには別途、「慰謝料請求」をするのが一般的ですので、財産分与として慰謝料を求めることは少ないといえます。 -

(2)共有財産と特有財産の違い

財産分与の対象となる財産は、共有財産の部分に限られます。

共有財産には、財産の名義が夫婦の共有となっているものだけでなく、どちらか一方の名義であるものの、夫婦の協力によって築いた財産(実質的共有財産)も含まれます。

共有財産にあたる代表的なのは、以下のようなものがあります。

- 現金、預貯金

- 株式や投資信託などの有価証券

- 不動産

- 保険の解約返戻金

- 退職金

- 住宅ローンや教育ローン

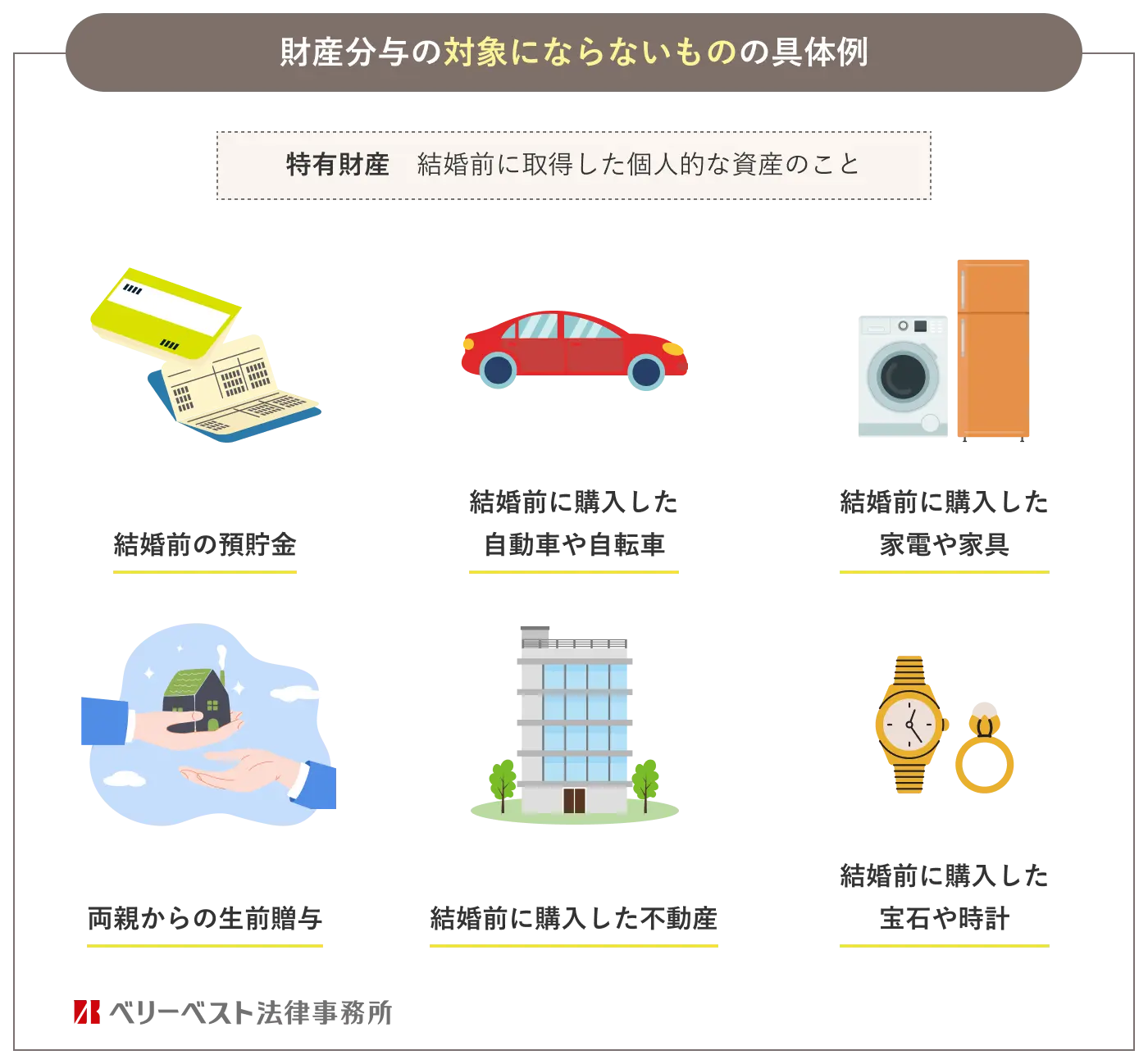

他方、特有財産とは、「夫婦の一方が婚姻前から有する財産及び婚姻中自己の名で得た財産」(民法762条1項)のことをいいます。

特有財産については、財産分与の対象外とされています。

代表的には、以下のものがあります。

- 結婚前にためた現金・預貯金

- 親から相続した財産

- 住宅購入時に親から受けた援助金

- 別居後に取得した財産

- 浪費やギャンブルのための借金

-

(3)「特有財産」の立証責任とは?

特有財産については、財産分与の対象とはなりませんが、どの範囲の財産が特有財産に含まれるかが不明確なことがあります。

民法762条2項は、「夫婦のいずれに属するか明らかでない財産は、その共有に属するものと推定する」と規定しているため、そのままでは、共有財産と推定され、財産分与の対象に含まれてしまいます。

そのため、その財産が特有財産であることを主張したい場合、その立証が必要です。

名義がどちらかだけでなく、取得の対価が自己の資産から捻出され、名実ともに特有財産であることを立証していかなければなりません。

たとえば、婚姻前から有している預貯金口座のうち、全く変動がないものであれば、名実ともに自分の特有財産であることの立証は容易かもしれません。

しかし、婚姻前から有している預貯金口座であっても、婚姻後の生活費口座として利用している場合には、婚姻前の財産と婚姻後の財産が混然一体となり、預貯金のうちどの部分が自己の財産部分であるかを判断することができなくなります。

婚姻期間が長い夫婦ほど、特有財産の立証について苦労することが多いようです。 -

(4)事前にトラブルを防ぐ「夫婦財産契約(プレナップ)」

夫婦財産契約(プレナップ)とは、婚姻前に離婚後の財産分与の方法などについてあらかじめ取り決めておく契約で、一般的に、婚前契約と呼ばれているものです。

高額所得者が離婚する際には、婚姻中に自己の才能で築いた財産の半分を配偶者に取られてしまう可能性があります。さらに、財産分与では、保有資産の額が大きく種類も多くなるため、一般的な財産分与に比べて複雑になり、解決までに長期間を要することも珍しくありません。

そこで、あらかじめ離婚後の争いを回避する目的で、財産分与の範囲を明確にするため、夫婦財産契約が利用されることがあります。

ただし、夫婦財産契約は、「婚姻前」しか締結することができず、婚姻後は原則として内容を変更できないなどのデメリットもあります。導入にあたっては、弁護士などの専門家と相談しながら慎重に判断していくことが必要です。

お悩みの方はご相談ください

2、1000万を超える財産分与について

財産分与において、1000万円を超える分与がなされたケースとしてはどれくらいあるのか、また、高額所得者の方が財産分与にあたって損をしない方法を見ていきましょう。

-

(1)財産分与額が1000万を超えるケースとは?

令和4年度の司法統計によると、離婚調停または調停に代わる審判事件のうち、財産分与の取り決めがなされた事件は7368件です。そのうち、財産分与の支払額として1000万円を超える件数は、1074件ありました。

婚姻期間別にみていくと、婚姻期間が20年以上の夫婦が686件と全体の約6割以上を占めています。婚姻期間が長い夫婦が離婚する際には、共有財産も多くなり、財産分与の金額も高額となる傾向にあるようです。 -

(2)財産分与の割合は?

前述の通り、財産分与の割合は原則として2分の1とされています。

たとえば妻が専業主婦、夫がサラリーマンの家庭のように、もっぱら夫の給料によって資産形成がなされた夫婦であっても、この原則は変わりません。

もっとも、高額所得者の方は、自身が会社を経営するなどして多くの資産を形成してきたという側面があります。財産分与は、夫婦の財産形成・維持に対する貢献度によって財産を分与する制度であるため、会社経営など「個人の特殊な才能や能力」や、医師、弁護士のような「特別な資格」によって財産が形成された事情がある場合は、財産分与の割合を修正することも可能です。

このような場合には、財産分与の割合を2分の1よりも少ない割合に変更し、高額所得者にとって有利な内容で進めることができます。

-

(3)財産分与割合が修正された具体例

財産分与割合が修正された具体例として、大阪高判平成26年3月13日の裁判例を解説します。これは、医療法人を経営する夫の財産分与が問題となった事案です。

この事案において裁判所は、原則として、夫婦の寄与割合は各2分の1と解するのが相当であるとしながらも、次のような場合には、例外的に財産分与の割合を修正することを認めています。①夫婦の一方が、スポーツ選手などのように、特殊な技能によって多額の収入を得る時期もあるが、加齢によって一定の時期以降は同一の職業遂行や高額な収入を維持し得なくなり、通常の労働者と比べて厳しい経済生活を余儀なくされるおそれのある職業に就いている、などの事情がある場合。

②高額な収入の基礎となる特殊な技能が、婚姻届出前の個人的な努力によっても形成されて、婚姻後もその才能や労力によって多額の財産が形成されたような場合。

このような判断のもと、医療法人を経営する夫については、医師資格を獲得するまでの勉学などは婚姻前から個人的な努力をしてきたことや、医師の資格を有し、婚姻後にこれを活用し多くの労力を費やし高額収入を得ていることなどを考慮して、財産分与の割合は夫:妻=6割:4割とされました。

「離婚時の財産分与は弁護士にご相談ください」のページでは、財産分与について詳しく解説しています。ぜひご参考ください。

3、高収入者、高額資産家の財産分与の注意点

高収入者や高額資産家が離婚する際には、財産分与にあたって、特別な注意が必要となることがあります。

-

(1)株式の評価方法

株式などの有価証券を保有しているときには、財産分与にあたり、それらを金銭的に評価する必要があります。

上場会社の株式であれば、市場の時価(株価)によって算定することが可能です。しかし、非上場会社の株式の場合には、上場会社のような市場価格はなく、その評価方法が問題となることがあります。

非上場会社の株式の評価方法としては、以下の三つの方法があります。

①類似業種比準方式

「類似業種比準方式」とは、評価の対象となる株式と、業種や規模などが類似した上場会社の株式を参考にして、平均株価と1株当たりの配当金額、純資産価額、年利益金額を比較し、対象となる株式の価格を計算する方法です。

大会社の非上場株式については、この手法がとられることが多いです。

②純資産価額方式

「純資産価額方式」とは、離婚成立時の会社の資産と負債を基準に、1株当たりの評価額を計算する方法です。

小規模から中規模の非上場会社の株式については、この手法がとられることが多いです。

③配当還元方式

配当還元方式とは、評価の対象となる株式の会社から受け取る配当金の金額を基準に1株当たりの評価額を計算する方法です。 -

(2)会社経営者の財産分与

会社経営をしている方は、離婚にあたって、配偶者から会社の資産についても財産分与に含めるように求められることがあります。

しかし財産分与は、あくまでも夫婦の共有財産を分与するという制度で、会社の財産は対象外となります。そのため、原則としては、そのような請求を受けたとしても拒むことができます。

「会社の財産と個人の財産が明確に区別されていない」というような場合には、明確に対抗できなる可能性があります。会社経営者の方は、その区別があいまいになるケースも多いので、個人の財産と会社の財産は明確に区別して管理しましょう。

また、会社経営者の方のなかには、配偶者が会社の株式を保有しているというケースもあるかもしれません。離婚にあたっては、配偶者の保有する株式について、譲渡を受けるなどして適切に処理しておかなければ、離婚後の会社経営に支障がでることがありますので、注意が必要です。 -

(3)相続財産や独身時代に形成した財産

高収入者や高額資産家の方は、親から相続した財産や独身時代に形成した財産を多く保有している方もいるでしょう。

これらの財産については、特有財産として財産分与の対象外となりますが、その立証については、特有財産を主張する側で行う必要があります。 預貯金などの流動資産は、婚姻後の資産と混然一体となり、特有財産部分が判別できなくなるおそれもありますので、こちらも明確に区別して管理するようにしましょう。 -

(4)財産分与に関連した税金

①財産をもらう側

財産分与は、新たに財産を取得するものではないという特性から、原則として「財産をもらう側」には、税金が課されません。

しかし例外的に、財産分与によって受け取る財産が多すぎると判断される場合には、相当な金額を超過する部分に対し、「贈与税」が課されることがあります。

財産分与の割合は、一般的には2分の1とされていますが、それを超えたからといって直ちに多すぎるとされるわけではありません。しかし、夫婦の財産形成・維持に関する貢献度を踏まえてもあまりにも多すぎるというケースでは、贈与税を支払わなければならなくなることがあります。

また、上記のケースでは、不動産取得税も課税される可能性がありますので注意が必要です。

②財産を渡す側

財産分与の対象となる財産が不動産や有価証券の場合には、財産を渡す側には「譲渡所得税」が課税されることがあります。

不動産や有価証券については、現金や預貯金と異なり、取得時の金額と譲渡時の金額に変動が生じるため、場合によっては、利益が生じることがあるためです。

ただし、自宅を財産分与の対象とするときには、譲渡所得から最大3000万円の控除を受けるという特例の利用が可能です。この特例を利用することによって、財産を渡す側は、譲渡所得税の課税を免れることが可能な場合があります。

「離婚時の財産分与は弁護士にご相談ください」のページでは、財産分与について詳しく解説しています。ぜひご参考ください。

4、財産分与の手続きの進め方

財産分与をする際の手続きや進め方については、以下のとおりです。

-

(1)財産のリストアップ、分け方、支払い方法について

財産分与は、まず対象となる財産のリストアップから始めます。

夫婦それぞれの名義財産をすべてリストアップし、夫の財産、妻の財産ごとに一覧表にまとめておくとわかりやすいでしょう。

財産のリストアップができたら、次は、どのように分けるかを夫婦で話し合うことになります。現金や預貯金に関しては、決められた割合で分割することが容易ですが、不動産や有価証券などは、どのように分けるかを明確にしておかなければなりません。

分け方としては、対象財産を売却して現金で分ける方法、どちらか一方が取得する代わりに、その対価として現金を支払う方法などが考えられます。

分け方が決まったら、最後に支払い方法についても明確にしておきましょう。

一括払いが後日の争い防止のために有効ですが、分割払いであれば、支払いを怠ったときのペナルティーについても決めておくようにしましょう。 -

(2)協議、調停について

上記のとおり、基本的には、夫婦の協議によって財産分与の方法などを決めていくことになります。

しかし、協議で決まらない場合は、離婚前であれば家庭裁判所の「離婚調停」を、離婚後であれば家庭裁判所の「財産分与請求調停」を申し立てます。

話し合いがまとまれば調停が成立します。調停不成立の場合は、離婚前であれば離婚訴訟の提起、離婚後であれば自動的に審判手続きに移行します。

なお、離婚後の財産分与については、離婚時から2年という期限がありますので忘れずに請求しましょう。 -

(3)公正証書作成の重要性

協議によって財産分与がまとまったときには、離婚協議書などでその内容を明確にしておくことが重要です。そして、離婚協議書については、公正証書にして残しておくことをおすすめします。

公正証書にしておくことで、相手が財産分与の支払い義務を怠ったとしても、裁判手続きを経ることなく、相手の財産に対して強制執行(差し押え)の手続きをとることが可能になります。

離婚協議書を残していたとしても裁判手続きが必要になります。時間と手間がかかりますので、できる限り公正証書にしておくとよいでしょう。 -

(4)弁護士へ依頼するメリット

高額所得者の方が離婚をする際には、通常のケースと異なる特別な配慮が必要になることがあります。

財産分与では、対象財産の選定、対象財産の評価、財産分与の割合、財産分与の方法などをどのように行うかによって、最終的な分与の金額が変わってくる可能性もあります。

また、高額所得者の離婚にあたっては、財産分与以外にも婚姻費用、養育費、年金分割、慰謝料といったものも特別な配慮が必要となります。

複雑な財産分与やその他の離婚条件について、法的知識があいまいな個人が正確に判断していくことは困難です。有利な条件で離婚を進めるためには、弁護士のサポートを受けることをおすすめします。

依頼によって、相手との交渉などを一任することで、精神的負担からも解放されますので、まずは弁護士に相談しましょう。

お悩みの方はご相談ください

5、まとめ

資産の多い夫婦が離婚をするときの財産分与では、その額の大きさ種類の多さから資産のもめ事に発展することがあります。婚姻前であれば夫婦財産契約(プレナップ)などで対策ができますが、結婚した後は個々のケースによって対応策もさまざまです。

財産分与で不利にならないためにも、個別の状況に応じた法的アドバイスを得ることが有効な手段となります。財産分与でお困りの場合にはベリーベスト法律事務所まで相談ください。離婚問題の経験豊富な弁護士が、親身にお話を伺いながら徹底したサポートを行います。

なお、ご来所が難しい方のためにZoomなどを活用したオンライン相談も受け付けておりますので、お気軽にお問い合わせください。

- 所在地

- 〒106-0032 港区六本木一丁目8番7号 MFPR六本木麻布台ビル11階 (東京オフィス)

- 設立

- 2010年12月16日

- 連絡先

-

[代表電話]03-6234-1585

[ご相談窓口]0120-663-031※代表電話からは法律相談の受付は行っておりません。ご相談窓口よりお問い合わせください。

- この記事は公開日時点の法律をもとに執筆しています。

同じカテゴリのコラム(財産分与)

-

更新日:2025年06月11日 公開日:2025年06月11日

損しない! 共働き離婚の場合の財産分与のやり方を解説 共働き夫婦は、お互いに仕事をして収入がありますので、どちらか一方のみが働いている夫婦に比べて、財産が多い傾向にあります。このような財産のうち「共有財産」にあたるものは、離婚時に財産を分けるよう求める... 離婚・不倫コラム全文はこちら

損しない! 共働き離婚の場合の財産分与のやり方を解説 共働き夫婦は、お互いに仕事をして収入がありますので、どちらか一方のみが働いている夫婦に比べて、財産が多い傾向にあります。このような財産のうち「共有財産」にあたるものは、離婚時に財産を分けるよう求める... 離婚・不倫コラム全文はこちら -

更新日:2025年03月11日 公開日:2025年03月11日

離婚時の財産分与は税金がかかるの? 課されるケースや注意点を解説 離婚時の財産分与に対しては、原則として税金は課されません。ただし、財産分与の内容等によっては、例外的に課税されることがあるので注意が必要です。弁護士や税理士のアドバイスを踏まえて、課税についても注意... 離婚・不倫コラム全文はこちら

離婚時の財産分与は税金がかかるの? 課されるケースや注意点を解説 離婚時の財産分与に対しては、原則として税金は課されません。ただし、財産分与の内容等によっては、例外的に課税されることがあるので注意が必要です。弁護士や税理士のアドバイスを踏まえて、課税についても注意... 離婚・不倫コラム全文はこちら -

更新日:2025年02月25日 公開日:2023年09月12日

特有財産の証明(立証)は難しい? 財産分与を回避する方法とは 離婚時には、財産分与によって夫婦の財産を分けることになります。その際は、「特有財産」と「共有財産」をしっかりと区別することが大切です。なぜなら、財産分与の対象は、あくまでも共有財産の部分に限られます... 離婚・不倫コラム全文はこちら

特有財産の証明(立証)は難しい? 財産分与を回避する方法とは 離婚時には、財産分与によって夫婦の財産を分けることになります。その際は、「特有財産」と「共有財産」をしっかりと区別することが大切です。なぜなら、財産分与の対象は、あくまでも共有財産の部分に限られます... 離婚・不倫コラム全文はこちら